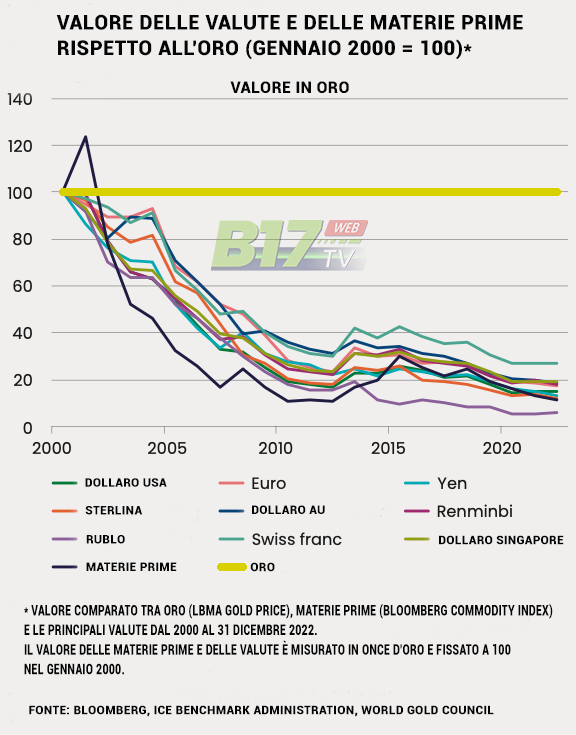

La valuta sta morendo e l'oro ne misura la fine.

L'oro registra puntualmente da sempre la perdita del potere d'acquisto di ogni valuta.

BullionVault offre gratuitamente a tutti i clienti che effettuano una registrazione quattro grammi d'argento e un saldo in denaro.

Scopri i dettagli...

Le fasi principali del lutto comprendono: Negazione, rabbia, contrattazione, depressione e infine accettazione.

Quando si tratta di elaborare il lutto per la lenta scomparsa dell'economia americana, degli strumenti finanziari sovrani (IOU/USD) e per l'assoluto fallimento dei vari politici "focalizzati solo sulla rielezione", queste fasi del dolore sono facili da vedere ma anche da ignorare.

Ma la falsa speranza non ci aiuterà.

Negare la recessione

Con la stragrande maggioranza dei settori che compongono l'economia statunitense che evidenziano tre mesi di crescita negativa del PIL, mentre una lista di indicatori principali dei costruttori di case ('housing starts' e 'prospective buyers') precipita in un rosso da recessione, continuo a chiedermi quando il dibattito sulla recessione finirà.

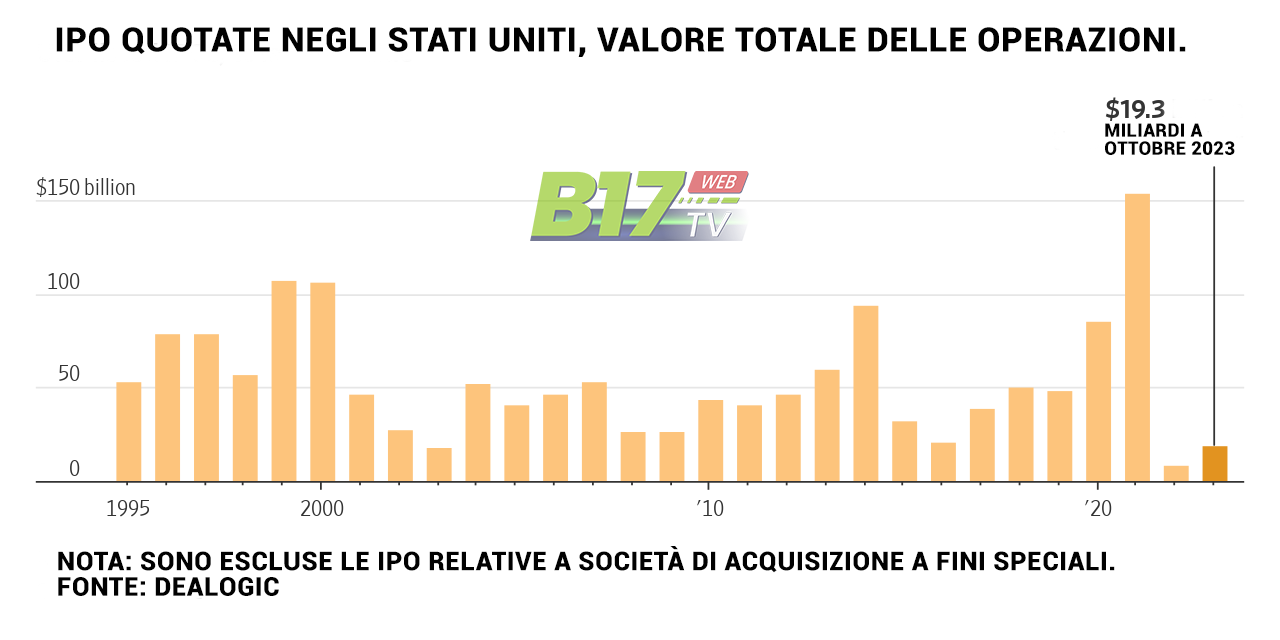

Walmart è preoccupata, Jamie Dimon è preoccupato, le morosità degli immobili commerciali sono in aumento e i mercati delle offerte pubbliche di acquisto sono praticamente morti.

Ma questi sono solo gli ultimi dati concreti.

Si può citare tutto, dal Conference Board of Leading Indicators, alla crescita negativa dell'M2, ai movimenti della curva dei rendimenti e all'inaridimento del mercato delle operazioni pronti contro termine, per rendere empiricamente chiaro che gli Stati Uniti non si stanno dirigendo verso la recessione, ma vi sono già entrati da quasi un anno.

In effetti, se dovessimo definire una depressione in base ai tassi di crescita del PIL pro capite aggiustato per l'inflazione, allora, di fatto, gli Stati Uniti si trovano in una depressione ormai da 16 anni.

Questi dati, ovviamente, sono deprimenti, ma speriamo ancora in fatti più gentili o in un Babbo Natale politico e monetario che guarisca la nostra ostinazione a negarli?

Poi arriva la rabbia

I cittadini che prendono d'assalto la capitale, o che imbracciano le chitarre e cantano: "Sono tassato all'inverosimile e i miei dollari non sono un c.z.o" sono solo i primi segni della fase della rabbia.

Anche se il membro medio (ed eroico) di una classe media grottescamente devastata non è in grado di articolare pienamente tutti i dettagli del gergo di Wall Street che sta dietro a un'economia di mercato "Rigged to Fail", sta prendendo coscienza di un sistema che ha trasformato il capitalismo in feudalesimo, rendendoli veri e propri servi della gleba mentre gli imbroglioni della C-Suite, da Sam Bankman Fried ad Adam Neumann, si atteggiano a signori del maniero (e qualcuno è anche stato preso con le mani nel sacco).

(Ora pure il barone Larry Summers si è unito al marchese Sam Altman in OpenAI, una combinazione perfetta di perfetti diavoletti [insider]).

La gente comune può non conoscere appieno le statistiche che confermano che il 90% della ricchezza creata da una bolla di mercato guidata dalla Fed nel 2009 è stata incassata solo dall 1% al vertice, ma di certo può "sentirla".

Nel frattempo, i politici e i banchieri centrali continueranno a inventare luoghi comuni per mascherare la matematica onesta, mentre gli opinionisti di mercato discutono di atterraggi morbidi e difficili, mentre gli elettori statunitensi si preparano a un'elezione tra un oscuro sonnambulo e un pulitore di paludi in stato di arresto, mentre i soldati e il denaro vengono destinati a guerre senza vincitori.

Segue la contrattazione e la depressione

Nonostante le evidenti prove di una società e di un'economia arrabbiate e in aperto declino, alcune persone vogliono ancora credere ("mercanteggiare") nell'America iconica e si rivolgono intuitivamente agli "esperti" pubblici per trovare una soluzione miracolosa.

Ma: Non fidatevi degli esperti.

Le grida e i titoli dei nani mentali a Washington e a Bruxelles sono abili diversivi dalle verità attuali, insomma la verità è fatale per i politici quanto l'aglio lo è per i vampiri, come ha recentemente chiarito Egon von Greyerz.

Questo, ancora una volta, è deprimente. E secondo l'attuale Zeitgeist (e i dati sulla depressione/ansia clinica forniti da Big Pharma), la depressione è esattamente il punto in cui si trova oggi l'America e l'occidente.

Infine: Accettazione definitiva

Ora che siamo passati dalla negazione, alla rabbia, dalla contrattazione alla depressione, è il momento di accettare la recessione che i nostri leader si rifiutano di riconoscere. L'accettazione, per lo meno, ci permette di pensare e poi di agire anche nel peggiore dei contesti.

Quindi: Cosa possiamo ACCETTARE, ASPETTARE e quindi FARE mentre i nostri politici lottano per i voti come asini in cerca di fieno?

Deflazione, inflazione e un dollaro decurtato sono in vista.

La risposta breve è questa: Preparatevi alle montagne russe della deflazione e dell'inflazione, seguite dalla volatilità dei titoli e da un'ondata di denaro virtuale che ucciderà la valuta. Perché? Perché la matematica e la storia contano ancora. Che lo si ammetta o lo si nasconda, le recessioni tendono a tarpare le ali alle entrate fiscali. Ma cosa c'entra questo con i mercati, le valute e, beh... ognuno di noi? In realtà, molto.

Calo del gettito fiscale + aumento del deficit = "Super QE"

In caso di recessione, possiamo ragionevolmente ipotizzare un potenziale calo delle entrate fiscali del 10% nel 2024. Questo avverrà nello stesso momento in cui la spesa per i sussidi aumenterà del 10%. Sarà un doppio colpo. E se si dovesse includere (come alcuni suggeriscono) un tasso di interesse medio del 4% per il 2024, tutti questi numeri percentuali di recessione si sommeranno a un'immagine cruda di matematica facile ma di giorni difficili.

In altre parole, ci troviamo di fronte a una probabile (più che sensazionale) spesa per interessi reali sul debito pubblico dello Zio Sam pari al 120% delle entrate fiscali degli Stati Uniti.

Pensateci.

Questa percentuale è superiore a quella che abbiamo visto durante il crollo a causa (a loro dire) del COVID nel 2020, a cui sono seguiti impensabili trilioni di denaro artificiale da parte della Federal Reserve, altrettanto artificiale.

Dopo aver fatto i conti, Luke Gromen prevede un "Super QE", e io sono d'accordo.

La forza relativa non è ancora una forza: Preparatevi a un gioco finale inflazionistico.

Almeno per me, questo significa che tutti i dibattiti sulla forza relativa dell'USD non hanno ancora colto il punto della sua forza intrinseca in continuo indebitamento (e quindi in calo) di fronte all'imminente diluvio di "denaro facile" per mantenere lo Zio Sam sui suoi piedi d'argilla. In altre parole, preparatevi al rilascio di un sacco di denaro artificiale inflazionistico e indebitante nei prossimi mesi.

Non ci sono più opzioni valide

In caso contrario, l'unica opzione per lo Zio Sam è quella di rimanere al rialzo per un periodo più lungo, in modo che il dollaro USA salga sulla scia dei tassi più alti mentre il resto del mondo, battuto da un dollaro USA costoso, cade a terra come accadde al Giappone.

Ma anche in questo scenario, il gioco finale, che è stato vero per ogni nazione, impero, regno o democrazia con debito nella storia (dall'antica Roma a oggi), sarà lo stesso: salvare un sistema scassato uccidendo la sua valuta. Questa previsione basata sulla recessione sulla direzione a lungo termine della Fed, dei tassi e del dollaro USA non è una sorpresa nemmeno per gli esperti di obbligazioni.

Accettare la realtà del mercato obbligazionario

Dopo aver sostenuto che la storia e la matematica contano, vorrei ribadire che le obbligazioni contano ancora di più.

Cosa ci dicono?

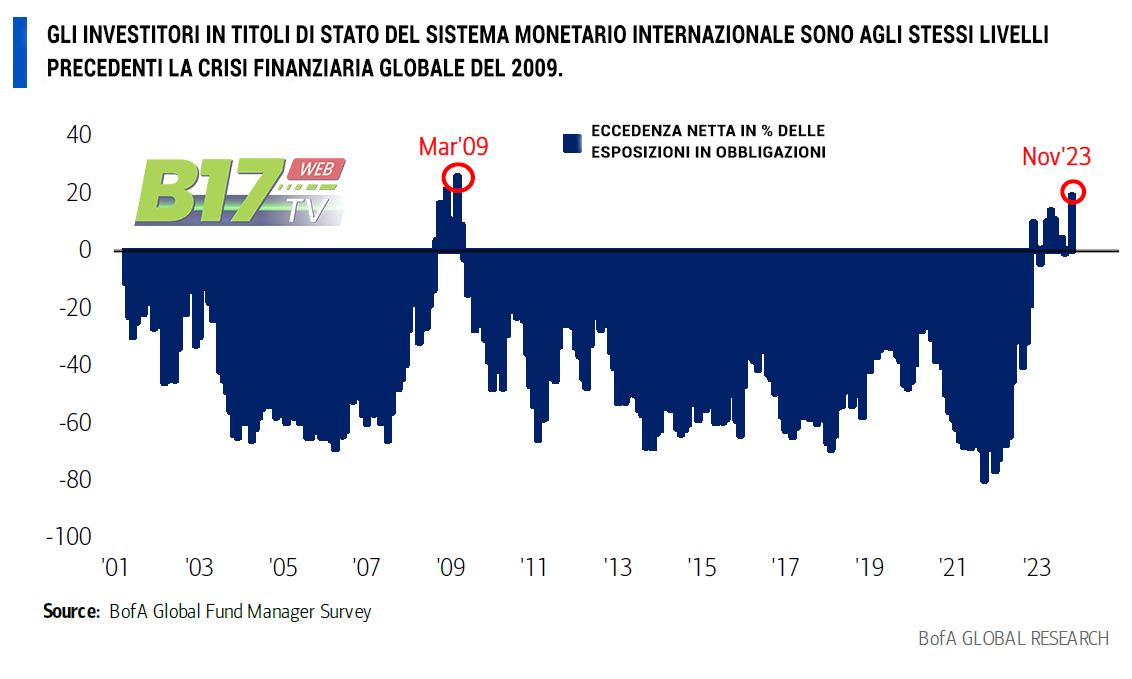

Nelle ultime settimane, gli investitori hanno scaricato i dollari e si sono buttati sulle obbligazioni a più lunga scadenza in previsione di un "bene rifugio" recessivo. Questo spiega il recente calo dei rendimenti dei titoli di Stato USA (UST). Di fatto, gli investitori stanno sovvrappesando le obbligazioni a livelli che non si vedevano dal 2009.

Per gli investitori retail, questo flusso verso le obbligazioni si basa sulla convinzione che l'inflazione e i rendimenti scenderanno nel 2024 grazie alla brillante guerra all'inflazione vinta da Powell. Insomma i gestori dei portafoglio si stanno buttando sulle obbligazioni perché vedono una recessione imminente e si stanno posizionando per essere i primi acquirenti quando il prezzo delle obbligazioni sarà in rialzo (cioè salvate dalla Fed).

Valuta intelligente e Valuta stupida: Entrambe sbagliate

L'ironia della sorte vuole però che sia i cosiddetti "furbi" che gli "stupidi" si sbaglino per motivi completamente diversi, in quanto non riescono a cogliere le forze in gioco a più lungo termine, ovvero un eccesso di offerta di UST.

Ciò significa un calo delle obbligazioni e un aumento dei rendimenti a lungo termine.

Perché sono di questo parere? Perché le recessioni non solo sono facili da vedere, ma sono anche facili da immaginare.

Manca l'importanza dell'eccesso di offerta di UST.

Le recessioni, ad esempio, sono tipicamente sinonimo di deficit crescenti, e deficit crescenti significano più UST che escono dalla cassa dello Zio Sam. L'aumento incombente dell'offerta di UST si traduce, a lungo termine, in una maggiore pressione al ribasso piuttosto che al rialzo sui prezzi degli UST. Pertanto, anche se il dollaro USA dovesse subire un'impennata nel breve termine fino al 2024, gli stranieri ancorati a quel dollaro costoso scaricheranno ancora di più i loro 7,6 miliardi di dollari di UST per "mungere-succhiare" altri dollari USA necessari, aggiungendo ulteriore pressione al ribasso sui prezzi degli UST.

Secondo la matematica naturale e la storia semplice, questo calo dei prezzi degli UST dovuto alla massiccia sovrabbondanza di offerta di UST stimolerà rendimenti ancora più elevati, che a loro volta significano tassi più alti, che a loro volta significano che lo Zio Sam non sarà in grado di permettersi/pagare i suoi pagherò a tassi più alti senza un grande aiuto da parte degli stampatori di denaro inflazionistico all'Eccles Building.

A meno di un default o di Bretton Woods 2.0, questi soldi cliccati con il mouse sono tutto ciò che rimane allo Zio Sam per pagare il proprio debito, sempre più alto.

Ed è proprio così che muoiono le valute.

Anche in questo caso, questo finale non è una novità. In effetti, la scelta è sempre la stessa: salvare le obbligazioni o uccidere la valuta e il sottoscritto sa dove scommette (ovvero dove insegna la storia).

Nel frattempo, preparatevi a una corsa accidentata e ad altri dibattiti tra opinionisti che spaccano il capello in quattro su dollaro, tassi d'interesse, dati M2, correlazioni con l'IPC e foglie di tè del FOMC.

Oppure, in termini più comprensibili, preparatevi a un aumento e poi a un calo degli UST e a un calo e poi a un aumento dei rendimenti "salvati" da un maggior numero di dollari taroccati per "ospitare" un UST già inevitabilmente sovrabbondante da parte di un'America oggettivamente al verde.

Le cannucce del milk-shake non salveranno il dollaro

Per coloro che seguono la teoria del milk-shake, c'è l'opinione difendibile che una sufficiente domanda nazionale e globale di USD agirà come una potente spugna per assorbire tutti i dollari stampati a venire, mantenendo il valore DXY dell'USD per sempre (e relativamente) sicuro, forte e vittorioso.

Hmmm... a guardare i grafici di controvalore di questi ultimi anni non mi sembra teoria che regga

Io sono dell'idea che anche una super-spugna (o una "cannuccia" globale) di tale portata non sarà in grado di assorbire l'idrante di liquidità che sta per riversarsi su di essa nei prossimi anni per "tenere l'America di nuovo attaccata a un respiratore". E soprattutto, come accennato in precedenza, anche se la forza relativa del dollaro USA sopravvive grazie alla magica spugna (o cannuccia) dell'eterna domanda di dollari, se misurata in termini reali - cioè in termini di potere d'acquisto costante - il potere d'acquisto intrinseco del dollaro si indebolirà sempre di più con l'inevitabile aumento della liquidità sintetica/falsa.

E questo è il motivo per cui chiunque misuri la propria ricchezza in questa valuta cartacea è... beh: fregato!

Il dollaro comprerà sempre meno e, sebbene possa essere relativamente più forte di altre valute fiat, è davvero una consolazione scommettere sul miglior paziente del reparto di terapia intensiva, quando tutti i pazienti sono in realtà malati in fase terminale?

Ciò che pochi opinionisti e ancor meno investitori vogliono accettare pienamente è che una volta che i livelli di debito di una nazione passano dall'assurdo all'inconcepibile (cioè un rapporto debito/PIL superiore al 120%), l'unica vera opzione che si prospetta è quella di gonfiare il debito con denaro svilito. Ciò significa che la "guerra all'inflazione" di Powell è un espediente pubblico. Come sostengono da sempre, hanno bisogno di inflazione costante, ma hanno anche il lusso di poter mentire apertamente sull'attuale indice del valore IPC, che riporta in modo molto grossolano il valore dell'inflazione reale.

Troppo tardi per l'austerità

Per quanto riguarda l'approccio più sobrio di confessare semplicemente l'incubo del debito americano e accettare la necessità di austerità, la FED, che è stata creata da (e vive solo per) Wall Street, sa che qualsiasi tentativo di austerità manda il mercato dei titoli sovrani in crisi di liquidità.

Nel secondo trimestre del 2022 e nel terzo trimestre del 2023, brevi tentativi di "austerità" governativa hanno provocato immediate disfunzioni nel mercato degli UST.

In breve, è troppo tardi per l'austerità. I titoli sovrani non possono sopportare la volatilità che ne consegue e che stiamo vedendo in tempo reale.

L'attuale rapporto debito/PIL dell'America è troppo alto per un'opzione di austerità, in quanto paralizzerebbe i mercati del credito, farebbe crollare il PIL, indebolirebbe ulteriormente il gettito fiscale e quindi renderebbe i pagherò dello Zio Sam ancora più difficili da pagare.

Ancora una volta, pochi investitori desiderano accettare pienamente che l'America non ha "via d'uscita". La nazione è troppo indebitata per "fare il PIL" in avanti, il che significa che le resta da fare "l'inflazione/stampa all'indietro".

I risparmiatori in oro vedono ciò che pochi sono disposti ad accettare.

Ovvero che la valuta sta per perdere ancora di più il suo già diluito potere d'acquisto. Anche gli investitori in oro istituzionali, che si tratti di Main Street, Wall Street o delle nazioni BRICS+, ovviamente, non hanno paura di vedere (e accettare) questo. Anche le Banche Centrali di tutto il mondo se ne accorgono: Stanno vendendo in modo netto gli UST e acquistando oro fisico a livelli record.

In breve, molti hanno già sostituito le false speranze e la cartamoneta con beni reali, asset criptografici decentralizzati e, sopratutto, con denaro reale (oro e argento) per preservare il proprio potere d'aquisto.

E Tu?

B17TV CHIUDE

DONAZIONI in Marzo 2026

Puoi comunque ancora offrirmi un caffe' per il lavoro svolto in passato.

SOSTENITORI in Marzo 2026

- Una Tantum - Abbonamento - CriptoValuta -

- Disdici il mio Abbonamento -

oppure contattando direttamente B17tv.com

Bitcoin:

Ether - ₮ Tether - $ USDC - Tokens (ERC-20):

₳ Cardano:

Non ci sono commenti.

Rispetto la tua Privacy

Preferenze Cookie e accettazione dei termini sulla Privacy

Questo sito utilizza cookie per garantire la fruizione dei contenuti digitali e per facilitare la navigazione e, previo consenso dell'utente, cookie e strumenti equivalenti, anche di terzi, per accedere ad altre funzioni.

Facendo click sul pulsante seguente accetti l'utilizzo di tali strumenti, i nostri termini di servizio e l'informativa sulla Privacy di B17tv.com

RT

RT The New York Times

The New York Times SouthFront

SouthFront The Washington Post

The Washington Post RTД

RTД Russia Beyond

Russia Beyond The Guardian

The Guardian Ruptly

Ruptly AΦ

AΦ China Global Television Network

China Global Television Network Tass

Tass Al Jazeera

Al Jazeera Reuters

Reuters iZ

iZ

Invia un commento

Login | Registrati x postare direttamente